Depuis le Brexit, la vente aux consommateurs privés (B2C) dans l’Union européenne (UE) est devenue nettement plus complexe pour les vendeurs à distance britanniques. L’époque du commerce sans effort au sein du marché unique est révolue depuis longtemps, remplacée par un labyrinthe de réglementations en matière de TVA, de déclarations douanières et d’exigences de conformité. Même si la plupart des entreprises considèrent les ventes aux consommateurs de l’UE comme des exportations régulières réalisées à partir du Royaume-Uni, ce n’est pas toujours le cas et cela peut entraîner des obligations en matière de TVA dans l’UE pour les entreprises britanniques.

Aujourd’hui, les entreprises britanniques se retrouvent face à de nombreuses questions avant de se lancer sur un marché européen : doivent-elles enregistrer leur société à la TVA dans l’UE ? Si oui, dans quel(s) pays ? Comment gérer la facturation des ventes ? Quelle TVA appliquer, et à quel taux ? Comment déclarer correctement les ventes ? Qu’en est-il du dédouanement ? La liste des interrogations est longue. Comprendre l’impact des réglementations européennes en matière de TVA est devenu indispensable. Une mauvaise anticipation de ces subtilités peut coûter cher aux entreprises mal préparées.

À ce niveau de complexité s’ajoutent de nouvelles réglementations, telles que la mise en œuvre du guichet unique pour les importations (IOSS) et du guichet unique de l’UE (OSS), ainsi que la réforme ViDA à venir, qui visent à simplifier les processus mais laissent souvent les entreprises dans l’incapacité de suivre le rythme du changement et nécessitent parfois la mise en place d’une représentation fiscale .

Dans cet article, nous allons explorer les options disponibles pour les entreprises britanniques souhaitant vendre aux consommateurs de l’UE tout en restant pleinement conformes aux exigences de la TVA. Que vous soyez une petite entreprise expédiant des produits au-delà des frontières, une grande organisation gérant des ventes dans plusieurs pays, ou même une entreprise vendant sur des marketplaces comme Amazon pour vendre des produits en ligne, cet article vous aidera à identifier les pièges potentiels et à les éviter efficacement.

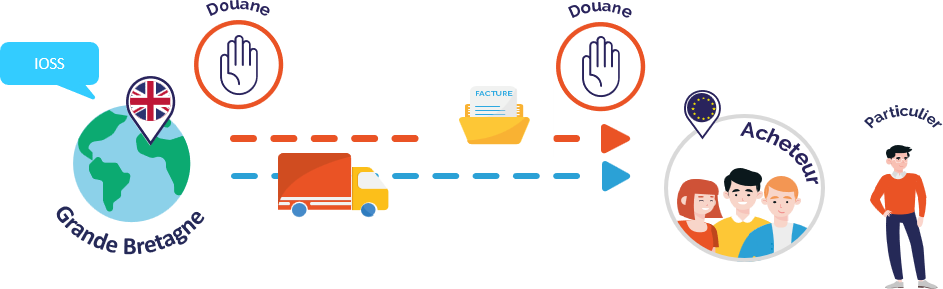

1ère solution : Expédition depuis le Royaume-Uni vers les consommateurs finaux de l’UE (B2C)

Est-ce que les ventes aux consommateurs au sein de l’UE peuvent toujours être considérées comme des exportations depuis le Royaume-Uni ?

Bien que l’expédition directe aux consommateurs européens puisse sembler la solution la plus simple, elle soulève néanmoins des questions importantes concernant la TVA. Pour illustrer cela, prenons l’exemple d’une entreprise britannique qui, avant le Brexit, était enregistrée à la TVA en Allemagne en raison du dépassement du seuil annuel de ventes à distance. À cette époque, l’entreprise importait des marchandises en Allemagne en tant qu’importateur officiel et appliquait la TVA allemande sur ses ventes locales.

Après le Brexit, l’entreprise a décidé d’annuler son enregistrement à la TVA, car les marchandises étaient expédiées directement du Royaume-Uni vers les consommateurs allemands, et facturées depuis le Royaume-Uni sans TVA, comme pour des exportations classiques. La TVA devait alors être réglée par le client final lors de la livraison des marchandises. Cependant, le fisc allemand a contacté l’entreprise britannique pour obtenir des informations sur le statut de ses ventes après le Brexit.

Bien que l’entreprise ait fourni des preuves indiquant que la TVA était désormais à la charge des clients finaux et non de l’entreprise elle-même, le fisc allemand a rejeté cette déclaration, car cela n’était pas clairement stipulé dans les conditions générales de l’entreprise.

L’administration fiscale a également précisé que le client final ne pouvait pas être considéré comme l’importateur officiel, car l’entreprise ne disposait d’aucune autorisation à cet effet. En conséquence, la société a dû régler la TVA sur les ventes sans l’avoir collectée au préalable, ce qui a entraîné une perte de 19 % sur ses marges.

L’IOSS : une solution, mais avec ses limites

Pour éviter ce type de situation, les entreprises peuvent bénéficier d’une simplification au niveau de l’UE lorsqu’elles expédient des marchandises d’une valeur inférieure à 150 euros directement depuis un pays hors UE vers des consommateurs européens : l’Import One Stop Shop (IOSS). Une fois inscrites sur le portail IOSS via un intermédiaire, les entreprises peuvent collecter la TVA sur les ventes au sein de l’UE, en appliquant le taux en vigueur dans le pays de destination. Chaque mois, elles soumettent une déclaration IOSS et versent la TVA collectée à l’État membre où elles sont enregistrées, qui se charge ensuite de la redistribuer aux autres États membres en fonction des informations fournies dans la déclaration.

Concernant la TVA à l’importation, l’IOSS permet une simplification douanière : si les entreprises prouvent qu’elles sont enregistrées dans l’IOSS et que la TVA a été collectée sur les ventes, il n’y a aucune TVA à payer lors de l’importation.

Bien que ce système offre un véritable avantage en permettant aux entreprises de se conformer aux règles de TVA de l’UE via un point d’enregistrement unique, il n’est pas parfait. Il présente deux principales limites :

- Le système IOSS est actuellement limité aux envois d’une valeur inférieure ou égale à 150 euros, principalement en raison des implications douanières. En effet, lors de l’importation de biens de faible valeur dans l’UE, aucun droit de douane n’est applicable. Des discussions sont en cours pour envisager une augmentation de ce seuil, afin de simplifier davantage le système pour les vendeurs à distance.

- Le système n’est pas encore obligatoire pour les vendeurs à distance. Il en résulte un nombre élevé de fraudes à la TVA de la part d’entreprises basées en dehors de l’UE qui traitent des transactions comme des exportations à partir de leur pays d’origine sans collecter de TVA. Malheureusement, en raison des volumes élevés et toujours croissants d’envois, il est impossible de contrôler tous les colis aux douanes pour arrêter les marchandises sur lesquelles la TVA n’a pas été collectée. Là encore, le système devrait devenir obligatoire à l’avenir.

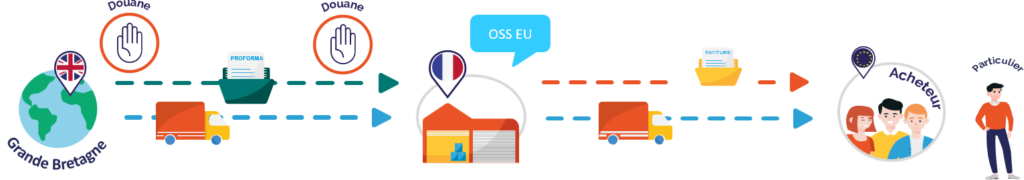

2ème solution : Expédition depuis un entrepôt situé dans l’UE vers des consommateurs finaux de l’UE (B2C)

Une autre option consiste à installer un entrepôt de stockage au sein de l’UE, par exemple en France, avant d’expédier les marchandises aux clients finaux européens. Cette approche permet aux entreprises britanniques de réduire les obligations liées à la TVA tout en assurant leur conformité dans toute l’UE. Pour bien comprendre cette solution et ses implications, examinons chaque étape séparément.

Importation de marchandises en France

Les marchandises peuvent être importées en France depuis le Royaume-Uni ou depuis tout autre pays hors UE. Vous pouvez donc demander à vos fournisseurs d’expédier directement les marchandises vers votre entrepôt, sans passer par le Royaume-Uni. Si des droits de douane s’appliquent, cela permettrait d’éviter un double paiement, d’abord au Royaume-Uni puis dans l’UE.

Pour agir en tant qu’importateur officiel en France, votre société doit être enregistrée à la TVA en France et disposer d’un numéro EORI UE. L’un des avantages de choisir la France est que, dès qu’une entreprise obtient un numéro de TVA français, la TVA à l’importation n’est plus à payer. En 2022, la France a instauré un système similaire au report de TVA au Royaume-Uni (Postponed VAT Accounting – PVA), qui est devenu obligatoire. Au lieu de payer la TVA à l’importation et de la réclamer ensuite auprès de l’administration fiscale française, les entreprises doivent simplement la déclarer, sans paiement immédiat.

Conseils

Lorsque des entreprises non européennes souhaitent devenir importateurs officiels dans l’UE, elles doivent soigneusement choisir leur commissionnaire en douane. Lorsqu’ils travaillent avec des entreprises non européennes, les courtiers en douane deviennent responsables solidairement avec leurs clients, une pratique appelée « représentation en douane indirecte ». De nombreux courtiers n’offrent pas ce service, ce qui empêche le dédouanement pour des clients non européens. Il est donc crucial de vérifier que le courtier sélectionné propose bien une représentation indirecte, faute de quoi les marchandises pourraient rester bloquées à la douane, en attente qu’un autre courtier accepte de s’occuper du dédouanement.

Vendre des marchandises dans l’UE à partir de votre entrepôt européen

Bien que votre entreprise soit désormais immatriculée à la TVA en France, cette conformité ne vous ouvre l’accès qu’au marché français, ce qui reste insuffisant. Pour vendre dans l’ensemble de l’UE tout en assurant la conformité à la TVA, il sera nécessaire d’activer le système de guichet unique (One-Stop-Shop – OSS) de l’UE. Ce dispositif doit être mis en place dans le pays où se situe votre installation de stockage. Une fois activé, votre entreprise pourra collecter la TVA au taux applicable dans le pays de destination. Chaque trimestre, les entreprises soumettent une déclaration OSS et versent la TVA collectée au pays d’enregistrement — la France, dans notre exemple. Par la suite, la France se chargera de transférer la TVA due à chaque État membre, selon les chiffres indiqués dans la déclaration OSS.

L’utilisation d’un stockage en France permet aux entreprises britanniques de s’enregistrer à la TVA en France et d’y expédier des marchandises en vrac, ce qui réduit les coûts de mise en conformité et de logistique. En ajoutant simplement un système OSS EU, les entreprises peuvent également vendre à l’échelle de l’UE sans déclencher d’obligations supplémentaires en matière de TVA dans d’autres États membres.

En conclusion, naviguer dans les complexités de la conformité à la TVA de l’UE après le Brexit peut sembler intimidant, mais des solutions comme l’IOSS, les enregistrements de TVA et le régime OSS offrent aux entreprises britanniques des opportunités précieuses pour accéder au marché européen. Que vous choisissiez l’IOSS pour simplifier la TVA sur les envois de faible valeur, tiriez parti d’une installation de stockage dans l’UE pour bénéficier du régime OSS, ou combiniez ces deux options, ces cadres peuvent considérablement alléger la charge de conformité.

Cependant, la mise en œuvre de ces solutions comporte ses propres défis. Qu’il s’agisse de choisir les bonnes solutions pour votre entreprise ou de se conformer aux règles spécifiques de chaque pays, les détails peuvent rapidement se complexifier. C’est là qu’interviennent les représentants en TVA, en offrant des conseils sur mesure et en garantissant la conformité, vous permettant ainsi de vous concentrer sur la croissance de votre activité, tout en restant à jour sur les évolutions à venir.

De plus, combiner ces solutions peut offrir une flexibilité accrue pour relever les défis logistiques propres aux entreprises de commerce électronique. En collaborant avec des experts, les entreprises britanniques peuvent transformer la conformité à la TVA en un atout stratégique, leur permettant de se concentrer sur leur croissance tout en assurant le respect de leurs obligations en toute sérénité.