Le rapport 2023 de la Commission européenne sur « L’écart de TVA au sein de l’Union européenne » (dit « VAT gap » en anglais) confirme l’efficacité des mesures mises en œuvre pour lutter contre la fraude fiscale en matière de TVA pour 2021. Nouveaux chiffres, moyens mis en œuvre, on décrypte ça pour vous.

Les évolutions chiffrées de la fraude à la TVA

L’écart de TVA (« VAT gap« ) évalue la différence entre les montants de TVA normalement dus et la TVA perçue.

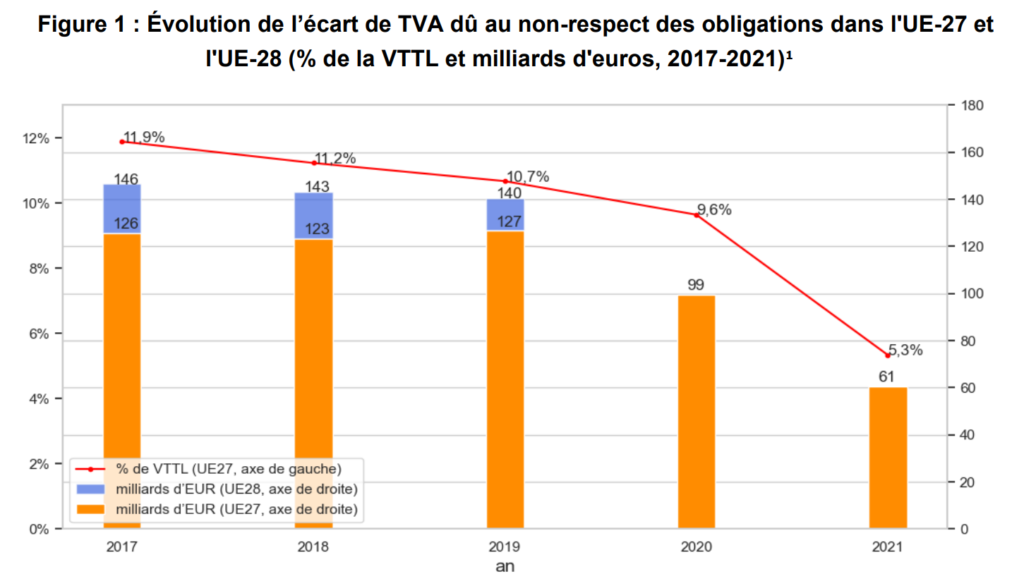

De 2017 à 2021, l’écart de TVA a diminué de 146 milliards d’euros à 61 milliards d’euros. Cet écart de TVA ne représente plus que 5,3% des recettes totales de TVA en 2021.

La diminution la plus remarquable est celle de 2020 à 2021, avec une baisse de 38 milliards d’euros. Cette évolution montre l’efficacité des systèmes mis en place pour lutter contre la fraude fiscale à la TVA au sein de l’UE.

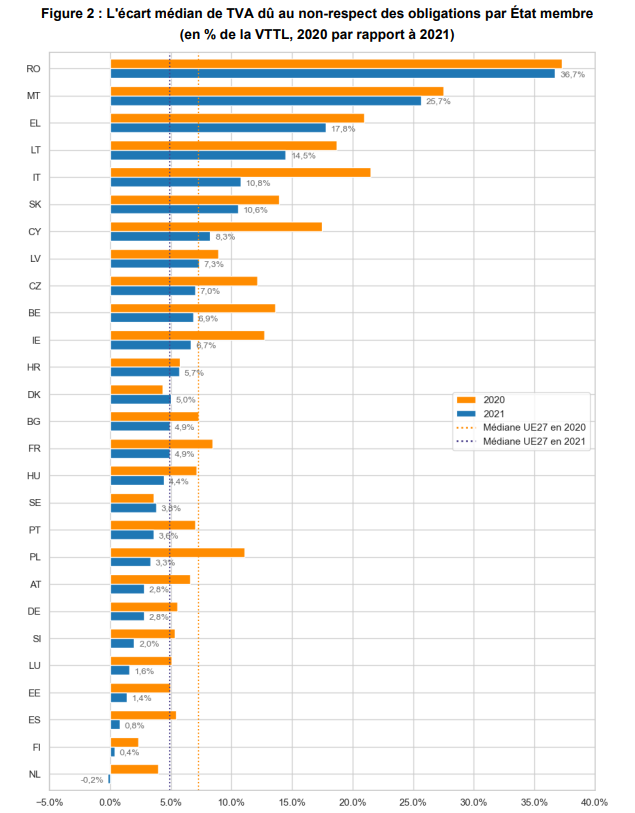

Ce deuxième graphique réalisé par la Commission Européenne montre que la diminution est à vitesse variable entre les différents Etats membres de l’UE.

Mis à part la Suède et le Danemark, l’écart de TVA a diminué dans tous les Etats membres de l’Union européenne. De tels changements simultanés dans plus de 8 pays n’avaient jamais été observés auparavant.

Fraude à la TVA: des progrès différenciés en Europe

Qui sont les bons élèves en matière de TVA ?

Les Pays-Bas, la Finlande et l’Espagne sont les bons élèves de ce rapport. En 2021, leur “VAT GAP” représentait moins de 1% de leurs recettes totales de TVA, indiquant que l’écart entre la TVA attendue et la TVA perçue est presque nul.

Qui sont les mauvais élèves de l’écart de TVA ?

La Roumanie et Malte sont les mauvais élèves en matière d’écart de TVA. Le rapport reprend le cas de la Roumanie dont les contrôles fiscaux ont été considérés comme inefficaces depuis de nombreuses années. Le système SAF-T (échange électronique de données comptables entre organisations et administration fiscale nationale) n’a été instauré qu’en 2022 dans ce pays. Ses effets ne seront visibles que dans les années à venir.

Quels sont les Etats en nette progression ?

La Hongrie et la Pologne sont en nette progression. Les mesures introduites se sont montrées efficaces pour obtenir des informations détaillées sur les obligations déclaratives des assujettis au sein de ces pays, ce qui leur a permis de réduire les écarts de TVA.

Où se situe la France ?

En chiffre, la France enregistre le second écart de TVA le plus important : la fraude fiscale à la TVA s’élevait à 9,5 milliards d’euros en 2021. Pour autant, l’écart de TVA ne représentait que 4,9% des recettes totales de TVA, ce qui place la France en treizième place, dans la moyenne européenne.

Certains facteurs expliquent que les écarts de TVA demeurent : fraude fiscale, évasion fiscale à la TVA, faillites, erreurs de calcul, insolvabilité financière… Les mesures mises en place pour lutter contre ces facteurs ont permis une nette évolution de l’écart de TVAdans l’Union européenne.

Comment expliquer l’évolution de l’écart de TVA ?

L’instauration de nouveaux moyens déclaratifs a une place importante dans ces résultats et la lutte contre la fraude fiscale à la TVA. Depuis la pandémie de COVID-19, d’autres mesures ont impacté l’évolution de l’écart de TVA, ce qui a eu des conséquences remarquables sur les résultats entre 2020 et 2021.

Accélération de la lutte contre la fraude fiscale

Le premier facteur des pertes de recettes de TVA pour les pays est la fraude fiscale.

Pour lutter contre la fraude fiscale, différents moyens ont été mis en place par l’UE et les Etats membres ces dernières années. Deux moyens en particulier sont progressivement mis en place dans l’UE :

- La numérisation des déclarations ;

- La facturation électronique.

Par exemple, la Pologne a instauré des obligations déclaratives et mis en place une version nationale du SAF-T pour lutter contre la fraude à la TVA intracommunautaire et à la fraude de type carrousel. Ceci permet à l’administration fiscale d’avoir accès à des informations détaillées et de détecter les transactions frauduleuses.

La mise en place du Guichet unique en juillet 2021 par l’UE a également permis de réduire la fraude fiscale par la simplification et la numérisation des déclarations de TVA dans le secteur du e-commerce. Ce dispositif a permis de réduire l’écart de TVA lié au non-respect des obligations déclaratives.

Mise en place de mesures de soutien post-Covid

La récession économique qui a suivi la crise du COVID-19 a paradoxalement contribué à la limitation des écarts de TVA. A partir de 2020, et jusqu’à la sortie de la pandémie, des mesures de soutien ont été prises par les pays de l’UE pour limiter les risques de faillites et d’insolvabilité.

Une diminution des liquidités des entreprises entraîne mécaniquement des manquements aux obligations déclaratives et à la liquidation de la TVA, donc une augmentation de la fraude à la TVA. Grâce aux mesures de soutien, les entreprises étaient en mesure de payer la TVA auprès du Trésor, et étaient incitées à ne pas frauder.

Les Etats ont notamment réduit les taux de TVA applicables à la fourniture de certains biens et services pour stimuler l’économie. Certains Etats ont accéléré les délais et procédures de remboursement de la TVA, ou encore reporté les dates limites de liquidation de la TVA. Ce qui a limité le nombre de faillites.

Par exemple, l’Allemagne avait baissé les taux applicables à la restauration pour favoriser l’économie de ce secteur et donc limiter les faillites. Les mesures d’allègement fiscal, avec des baisses de la charge de TVA, ont permis d’améliorer la solvabilité des entreprises.

Enjeux et perspectives

Les résultats et les variations des écarts de TVA reflètent l’efficacité des législations des différents Etats membres de l’Union européenne.

L’étude du « VAT gap » est essentielle pour affiner les modalités de déclaration, de paiement et de contrôle de la TVA, et en contrôler l’efficacité.

Durant la pandémie du Covid-19, les comportements ont changé: la consommation en ligne s’est développée et a contribué à l’essor du e-commerce et des marketplaces en Europe. Factuellement, lorsqu’un secteur d’activité se développe, le risque de fraude fiscale augmente corrélativement. L’Union européenne et ses Etats membres ont dû s’adapter, en encadrant ce type de commerce pour éviter la fraude fiscale et limiter la perte des recettes de TVA.

Enfin, l’harmonisation des informations transmises par les Etats membres à l’UE par la numérisation des déclarations et la facturation électronique permettront à terme de limiter les écarts de TVA et garantir la fiabilité des données utilisées.

Pour aller plus loin sur le thème de la facturation électronique, de l’e-invoicing et l’e-reporting:

- Consultez les brèves relatives au déploiement de la facturation électronique en Europe

- Préparez votre cartographie des flux de facturation avec notre société-soeur MATHEZ FORMATION.