Comment sont taxés, au sein de l’Union européenne, les achats et les livraisons de biens en dropshipping ou dans le cadre d’opérations triangulaires, lorsque le vendeur est établi dans un autre pays que les pays d’achat et de revente des biens ? Quelles sont les règles TVA applicables ? Faut-il nommer un représentant ou un mandataire fiscal ?

Le résumé de l’expert

Dans le cadre d’opérations de négoce intracommunautaire, deux situations se présentent fréquemment :

- Achat & revente de biens dans le même Etat-membre :

Les opérations d’achat et de revente sont imposables dans cet Etat, et nécessitent dans la plupart des cas une identification TVA locale pour le négociant. - Achat et revente dans deux Etat-membres différents:

Des mesures de simplification permettent au négociant établi dans un Etat-membre autre que les pays de départ et d’arrivée des biens de ne pas être identifié à la TVA dans le pays de départ ou dans le pays d’arrivée, et d’acheter et revendre hors taxes.

Les conditions à remplir sont les suivantes:- le négociant ne doit pas être établi ni identifié dans les pays de départ ou d’arrivée.

- le destinataire prend possession des marchandises dès leur arrivée dans son pays.

- le destinataire est identifié et redevable de la TVA dans son pays.

- les opérations d’achats et de revente ne peuvent pas être réalisées selon les mêmes conditions (conditions de départ : incoterm EXW, FOB ou FCA). Il s’agit d’une des dispositions des « Quick Fixes » appliqués en 2020.

Si une de ces conditions n’est pas satisfaite, le négociant devra s’identifier à la TVA dans l’un et/ou l’autre de ces pays.

Les mêmes conditions s’appliquent pour un négociant établi dans un pays tiers; cependant celui-ci aura obligation de désigner un représentant fiscal établi dans un Etat-membre autre que ceux de départ et d’arrivée des biens. - Un 3e cas de figure concerne les opérations d’achat et revente impliquant un ou plusieurs pays tiers (hors Union européenne) :

Si le négociant veut ou doit prendre en charge les formalités export à partir du pays de départ, ou les formalités d’import dans le pays d’arrivée, il devra, dans la majorité des cas, y être identifié à la TVA.

Opérations assimilées

Les réglementations TVA décrites ici peuvent concerner les opérations suivantes :

- négoce / opérations d’achat revente, import / export

- livraisons intracommunautaires

- ventes triangulaires / opérations triangulaires / quadrangulaires

- dropshipping – vente en ligne sans stock avec livraison directe par le fournisseur.

Les cas de figure d’opérations de négoce sont extrêmement variés, et un certain nombre nécessitent une identification à la TVA ou la désignation d’un représentant fiscal dans un des pays concernés. Contactez-nous.

Exemples de flux et obligations TVA

Ventes triangulaires intracommunautaires (en application des Quick Fixes)

En principe, vous devez vous identifier à la TVA en Italie, suivant la règle des « Quick Fixes ». Les flux seront qualifiés comme suit:

Acquisition intracommunautaire soumise à la TVA en Italie.

Vous devez communiquer votre numéro de TVA italien à votre fournisseur allemand. L’achat est considéré comme une acquisition intracommunautaire soumise à TVA italienne – à déclarer sur vos déclarations de TVA en Italie.Vente domestique soumise à la TVA en Italie.

Dans le cas de l’Italie, vous facturerez votre client hors TVA, l’Italie ayant opté pour le système d’autoliquidation (« reverse charge »). Votre vente hors taxe ne sera pas à déclarer sur vos déclarations de TVA en Italie. A noter : ce dispositif varie cependant selon les pays. Règle générale et cas particuliers : Il existe deux situations selon la législation en vigueur dans le pays où est réalisée la vente domestique :- La règle générale : vous devrez facturer votre client TVA incluse (au taux de TVA en vigueur chez lui) et effectuerez dans son pays vos déclarations de TVA sur toutes vos opérations (achats et ventes).

- Le dispositif dit d’autoliquidation (reverse charge) Certains Etats membres vont appliquer aux livraisons domestiques réalisées sur leur territoire le mécanisme d’autoliquidation (reverse charge ) Dans ce cas, c’est l’acquéreur qui sera redevable de la TVA, et non le vendeur. Selon les pays, cet acquéreur devra avoir un numéro de TVA et/ou être établi dans le pays où est réalisé la livraison.

Vous pourrez vous appuyer sur un dispositif différent, si vous êtes déjà identifié en Allemagne. Les flux seront qualifiés comme suit :

Achat domestique de biens en Allemagne auprès d’un fournisseur établi en Allemagne :

Vous achetez le bien sur le territoire allemand, vous serez facturé TVA allemande incluse au taux de TVA en vigueur en Allemagne pour le bien concerné. Cette TVA pourra être déduite sur les déclarations de TVA que vous devrez déposer en Allemagne.Vente de biens à un client établi en Italie :

Si votre client est identifié à la TVA en Italie, vous réalisez une livraison intracommunautaire exonérée de TVA allemande. Vous devrez déposer une déclaration de TVA allemande, une déclaration EC SALES LIST allemande et un INTRASTAT allemand à l’expédition si les seuils sont dépassés. En outre, vous devrez vous conformer aux obligations allemandes en termes de mentions factures et de preuves d’exonération.Opérations de négoce faisant intervenir un pays tiers à l’Union européenne (dropshipping )

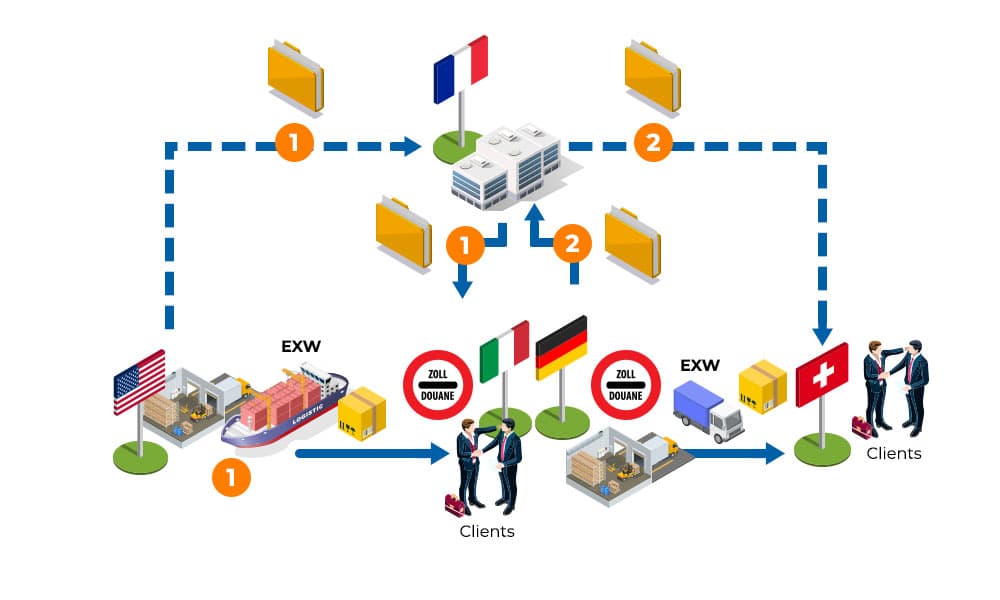

Vous êtes un négociant établi en France. Vous intervenez dans des opérations de négoce impliquant un pays tiers (hors Union européenne).

Triangulaire à l’importation (Etats-Unis > Italie)

Lorsque vous êtes importateur dans un Etat membre de l’Union européenne, (Italie) vous devez vous identifier à la TVA dans l’Etat membre d’arrivée (Italie).Triangulaire à l’exportation (Allemagne > Suisse)

Lorsque vous êtes exportateur à partir d’un Etat membre de l’Union européenne, (Allemagne) vous devez vous identifier à la TVA dans l’Etat membre de départ (Allemagne).

Ces exemples sont destinés à expliciter les mécanismes TVA et à vous expliquer vos obligations. Il convient de confirmer ces règles pour vos flux particuliers selon la loi, la doctrine et la pratique de chaque Etat-membre de l’Union européenne. Contactez-nous !

Pourquoi faire appel à un

représentant fiscal ?

Un mandataire ou un représentant fiscal pourra vous assister dans l’étude des règles locales, identifier avec vous le dispositif le plus adapté, avant de prendre en charge votre identification TVA et la gestion de vos obligations dans le(s) pays dans le(s)quel(s) vous réalisez vos opérations de négoce.

Une solution simple, fiable et efficace pour toutes vos obligations TVA dans tous les pays de l’Union européenne et certains pays tiers

Exposez-nous vos opérations, et nous vous aiderons à déterminer le dispositif permettant de gérer au mieux vos obligations

Références réglementaires européennes

Livraisons de biens sans transport

Article 31

Dans le cas où le bien n’est pas expédié ou transporté, le lieu de la livraison est réputé se situer à l’endroit où le bien se trouve au moment de la livraison.

Livraisons de biens avec transport

Article 32

Dans le cas où le bien est expédié ou transporté soit par le fournisseur, soit par l’acquéreur, soit par une tierce personne, le lieu de la livraison est réputé se situer à l’endroit où le bien se trouve au moment du départ de l’expédition ou du transport à destination de l’acquéreur.

Toutefois, lorsque le lieu de départ de l’expédition ou du transport des biens se trouve dans un territoire tiers ou un pays tiers, le lieu de la livraison effectuée par l’importateur désigné ou reconnu comme redevable de la taxe en vertu de l’article 201 ainsi que le lieu d’éventuelles livraisons subséquentes sont réputés se situer dans l’État membre d’importation des biens.

Lieu des acquisitions intracommunautaires de biens

Article 40

Le lieu d’une acquisition intracommunautaire de biens est réputé se situer à l’endroit où les biens se trouvent au moment de l’arrivée de l’expédition ou du transport à destination de l’acquéreur.

Article 41

Sans préjudice des dispositions de l’article 40, le lieu d’une acquisition intracommunautaire de biens visée à l’article 2, paragraphe 1, point b) i), est réputé se situer sur le territoire de l’État membre qui a attribué le numéro d’identification TVA sous lequel l’acquéreur a effectué cette acquisition, dans la mesure où l’acquéreur n’établit pas que cette acquisition a été soumise à la TVA conformément à l’article 40.

Si, en application de l’article 40, l’acquisition est soumise à la TVA dans l’État membre d’arrivée de l’expédition ou du transport des biens après avoir été soumise à la taxe en application du premier alinéa, la base d’imposition est réduite à due concurrence dans l’État membre qui a attribué le numéro d’identification TVA sous lequel l’acquéreur a effectué cette acquisition.

Lieu des importations de biens

Article 60

L’importation de biens est effectuée dans l’État membre sur le territoire duquel le bien se trouve au moment où il est introduit dans la Communauté.

Article 61

Par dérogation à l’article 60, lorsqu’un bien qui n’est pas en libre pratique relève depuis son introduction dans la Communauté de l’un des régimes ou de l’une des situations visés à l’article 156 ou d’un régime d’admission temporaire en exonération totale de droits à l’importation ou de transit externe, l’importation de ce bien est effectuée dans l’État membre sur le territoire duquel le bien sort de ces régimes ou situations.

De même, lorsqu’un bien qui est en libre pratique relève depuis son introduction dans la Communauté de l’un des régimes ou de l’une des situations visés aux articles 276 et 277, l’importation de ce bien est effectuée dans l’État membre sur le territoire duquel le bien sort de ces régimes ou situations.

Sources : Article 31, 32, 40, 41, 60, 61 de la Directive 2006/112/CE

Le lieu d’une acquisition intracommunautaire de biens est réputé se situer à l’endroit où les biens se trouvent au moment de l’arrivée de l’expédition ou du transport à destination de l’acquéreur.

Source : Article 40 de la Directive 2006/112/CE

Pour tous les pays de l’Union Européenne et certains pays tiers.

Pour toutes vos obligations TVA, EMEBI, DES, Intrastat, ESL, et vos demandes de récupération de TVA.