Qu’est-ce que la représentation fiscale ?

La représentation fiscale en matière de TVA est un service proposé par des sociétés spécialisées et accréditées par l’administration fiscale. Le représentant agit comme intermédiaire entre la société qui se développe et les autorités fiscales d’un pays donné. L’avantage de la représentation fiscale est que cela permet à une société de disposer d’un numéro de TVA dans un autre territoire que son pays de résidence afin d’agir comme une société locale sans en avoir les inconvénients tout en assurant la conformité des transactions réalisées dans ce pays. Le représentant fiscal a différentes missions :- Il assure une analyse des flux physiques de marchandises et des flux de facturation pour en déterminer les obligations fiscales et douanières ;

- Il accompagne ses clients pour vérifier l’exactitude des factures pour éviter d’éventuelles pénalités en cas d’erreurs ou manquements ;

- Il reçoit les données d’achats et de ventes de ses clients, les contrôle et dépose les déclarations fiscales et douanières requises par l’administration du pays.

Que peut-on faire avec une représentation fiscale ?

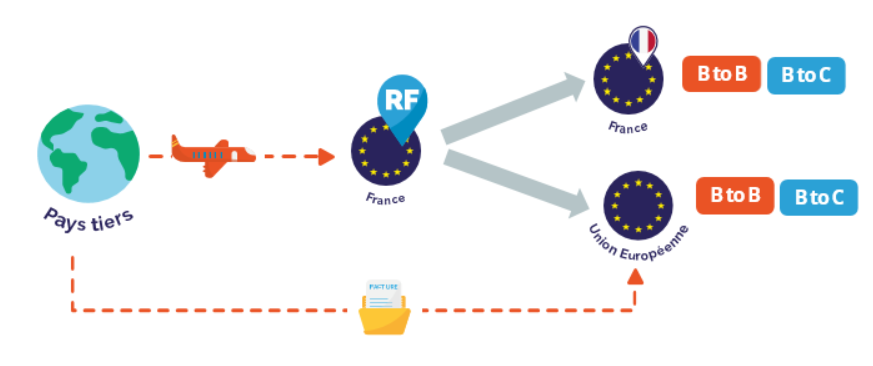

La représentation fiscale peut s’adapter à différents types de sociétés (de la petite PME à la multinationale) et à différents secteurs d’activités (du BTP au retail en passant par l’industrie pharmaceutique, le e-commerce ou l’organisation d’événements). Comme cela est très vaste, nous avons décidé d’illustrer notre propos à l’aide d’exemples :Ventes DDP en France et/ou en UE par une société américaine :

Une société industrielle américaine souhaite accroitre sa présence en Union Européenne pour augmenter son chiffre d’affaire. La société a un concurrent direct en Allemagne et sait qu’elle devra offrir un service complet à ses futurs clients pour rivaliser avec son concurrent local. Grâce à sa représentation fiscale en France, elle décide de proposer d’assurer l’intégralité de la chaîne logistique depuis les Etats-Unis jusqu’à la livraison dans les locaux des clients. La société américaine propose une livraison DDP dans tous les pays de l’Union Européenne.

La représentation fiscale permet de centraliser les démarches douanières dans un seul pays plutôt que de livrer directement dans chaque pays des clients finaux. Une fois la douane effectuée, en France, dans l’exemple cité, la livraison pourra être réalisée vers les clients finaux localisés en France ou dans d’autres pays de l’Union Européenne. Le choix du pays de dédouanement peut être important pour la trésorerie de la société. Par exemple, la France est un choix stratégique car la société américaine n’aura même plus à avancer le montant de TVA import au moment du dédouanement grâce à la généralisation de l’autoliquidation de la TVA à l’import datant de 2022.

L’exemple montre que les clients pourraient être aussi bien des professionnels que des particuliers. La représentation fiscale française permet de vendre en France, en UE, en B2B et en B2C sans générer d’autres obligations en Union Européenne.

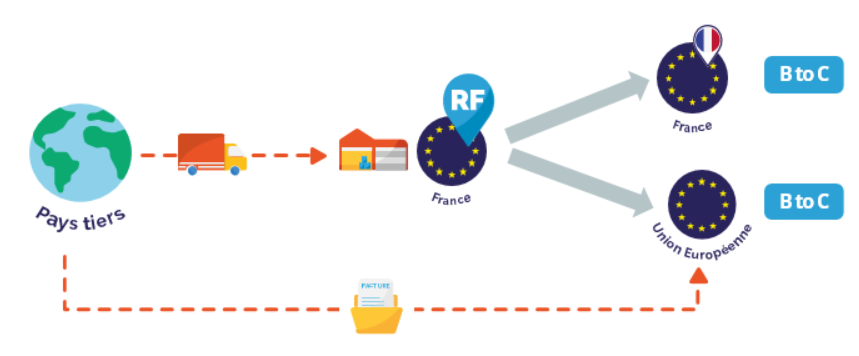

Ventes e-commerce par une société suisse qui dispose d’un stock en France :

Une société suisse qui vend des articles de sport souhaite développer ses ventes sur le marché francophone puis européen. Afin d’assurer une livraison plus rapide, les marchandises seront envoyées aux clients finaux depuis un stock déporté situé en France.

La représentation fiscale française permet d’alimenter le stock de l’entité suisse en France. Les marchandises seront envoyées en groupage depuis la Suisse vers la France. Il est important de noter que les marchandises pourraient tout à fait arriver directement des fournisseurs sans passer par la Suisse pour optimiser la logistique. Une fois en France et grâce à la simplification des ventes à distance mise en place depuis Juillet 2021, la société suisse pourra vendre au travers de toute l’Union Européenne avec son unique représentation fiscale. Celle-ci lui ouvre les portes de l’intégralité du marché européen.

Si la marchandise commandée par un consommateur final n’est pas en stock en France, l’entité suisse pourra tout à fait assurer une livraison depuis la Suisse en urgence voire même depuis son fournisseur directement. La représentation fiscale permet une grande flexibilité dans la gestion des opérations afin de livrer les clients au plus vite.

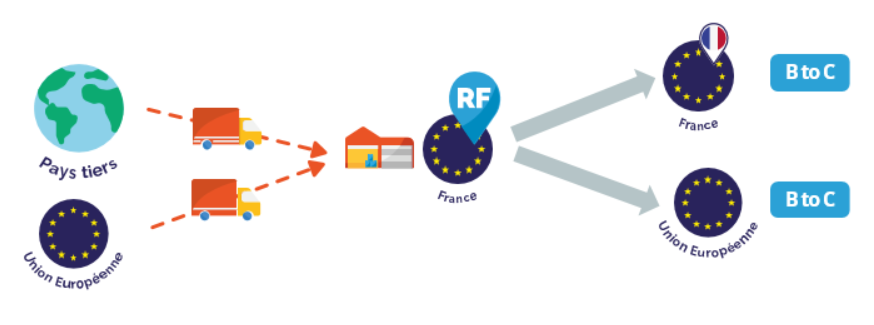

Ventes en Union-Européenne depuis le Brexit :

Depuis le Brexit, les sociétés anglaises font face à de nombreux défis notamment d’un point de vue logistique, fiscal et douanier. Afin de limiter les impacts, nombreuses d’entre elles ont décidé de mettre en place un stockage en France, en Belgique ou aux Pays-Bas pour garder une présence européenne. Pour les sociétés de négoce, cela permet de réaliser l’opération d’achat – revente sans quitter le territoire européen. Pour les fabricants, cela permet de stocker des marchandises en Union Européenne en amont pour livrer les clients finaux plus rapidement et à moindre coût.

La représentation fiscale pour les vendeurs britanniques permet à ces sociétés de conserver les avantages de l’Union Européenne notamment pour ne pas avoir à exporter puis réimporter les produits dans le secteur du négoce ou à effectuer des démarches douanières pour chaque livraison. Ces dernières engendrent des coûts significatifs et un paiement de droits de douane augmentant le coût de revient des marchandises. Quant au stockage, il permet également de globaliser les envois pour limiter les coûts. En d’autres termes, la représentation fiscale permet de minimiser les impacts du Brexit permettant aux sociétés de continuer à se développer presque comme avant tout en assurant la conformité des transactions dans ce nouvel environnement.

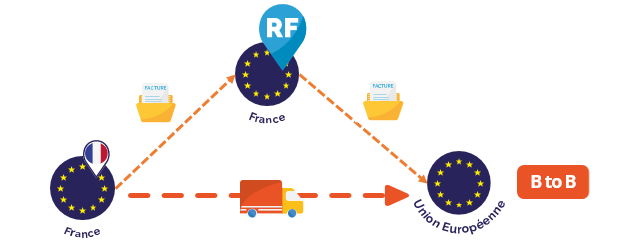

Triangulaire avec un fort degré d’opacité entre le fournisseur et le client final :

Le dernier exemple que nous pourrions citer est le cas des opérations triangulaires. Cette typologie de transaction est caractérisée par trois opérateurs distincts (un fournisseur, un acheteur-revendeur et un client final) et une livraison directe entre le fournisseur et le client final. Cela peut créer des challenges pour assurer une opacité entre le fournisseur et le client final.

Une société norvégienne achète du poisson auprès de sociétés françaises et revend la marchandise en l’état auprès de clients européens. L’entité norvégienne ne transforme pas le produit, il est donc primordial de protéger l’identité de ses fournisseurs afin d’éviter un malencontreux partage de données sensibles. Pour se protéger, l’entité norvégienne met en place une représentation fiscale en France.

La représentation fiscale permet de rajouter une barrière entre les fournisseurs et les clients finaux. Il reste néanmoins nécessaire d’apporter une attention particulière au transport pour éviter tout croisement entre les parties. La représentation fiscale permet également de mettre en place des solutions pour limiter l’impact de la TVA sur la trésorerie de la société. En effet, dans un tel cas de figure, la société norvégienne pourra demander une autorisation auprès de l’administration fiscale française afin d’acheter ses marchandises hors taxe. Cela évitera de décaisser la TVA puis d’attendre son remboursement qui est un processus qui peut être relativement long. Ce schéma serait duplicable avec des clients basés en France mais également en dehors de l’Union Européenne.

En conclusion, la représentation fiscale est une solution qui permet à une entreprise de se développer en tout sérénité. Cette solution est adaptable à un grand nombre de cas de figures. Si vous souhaitez confirmer la faisabilité d’une représentation fiscale pour assurer votre expansion, contactez Easytax, un expert saura vous répondre.

Avec EASYTAX, bénéficiez d’un point de contact unique pour une gestion fiscale simplifiée à travers toute l’Union européenne. Profitez d’une représentation fiable et efficace, avec une communication fluide tout au long du processus.

Contactez-nous pour une gestion fiscale sans stress et entièrement maîtrisée !