Ce que les e-commerçants européens doivent savoir, après le Brexit, sur les implications TVA de leurs opérations de dropshipping depuis la Grande Bretagne vers l’Union européenne.

Depuis le 1er janvier 2021, l’Angleterre, le Pays de Galles, l’Ecosse, l’île de Jersey et l’île de Guernesey sont devenus des États tiers à l’Union Européenne. Nous vous faisons un retour d’expérience un an et demi plus tard et vous proposons de nouvelles solutions pour les questions de TVA rencontrées concernant le dropshipping au départ de Grande-Bretagne.

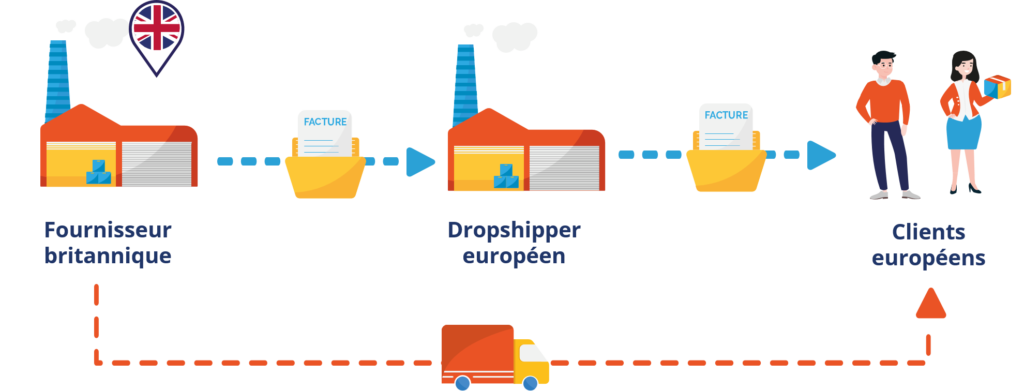

Schéma de dropshipping pour des e-commerçants européens au départ de Grande Bretagne

Ventes directes par leur propre site web de colis d’une valeur inférieure à 150€

L’opération fait l’objet d’une exonération de TVA à l’importation. En revanche, l’e-commerçant doit facturer son client TTC, TVA du pays de l’acquéreur incluse.

L’e-commerçant doit s’inscrire à l’IOSS (Import One Stop Shop) dans son pays d’établissement, déclarer et reverser la TVA collectée au taux applicable dans les différents pays où il vend.

Ventes directes par leur propre site web de colis d’une valeur supérieure à 150€

L’e-commerçant doit s’immatriculer à la TVA dans le pays de l’acquéreur. Il doit alors payer la TVA à l’importation et facturer le client final TTC du pays de l’acquéreur incluse.

L’e-commerçant peut déduire la TVA à l’importation et reverser la TVA collectée via son numéro de TVA et sa déclaration de TVA locale.

Ventes par l’intermédiaire d’une marketplace de colis d’une valeur inférieure à 150€

L’opération fait l’objet d’une exonération de TVA à l’importation. En revanche, l’e-commerçant doit facturer son client TTC, TVA du pays de l’acquéreur incluse.

La TVA est collectée, déclarée et reversée par la marketplace par le biais de son propre portail IOSS.

Ventes par l’intermédiaire d’une marketplace de colis d’une valeur supérieure à 150€

L’e-commerçant doit s’immatriculer à la TVA dans le pays de l’acquéreur. Il doit alors payer la TVA à l’importation et facturer le client final TTC, TVA de l’acquéreur incluse.

L’e-commerçant peut déduire la TVA à l’importation et reverser la TVA collectée via son numéro de TVA et sa déclaration de TVA locale.

En pratique

Les e-commerçants qui réalisent à la fois des ventes inférieures et supérieures à 150 euros via une marketplace doivent bien veiller à distinguer les deux typologies d’opérations, dont le régime de TVA applicable est différent.

En effet, bien souvent, les e-commerçants traitent les deux types d’opérations de la même façon et reversent de la TVA à l’Administration quelle que soit la valeur du colis.

Or, en dessous de 150 euros par colis, il appartient à la marketplace de reverser la TVA. Si l’e-commerçant reverse également de la TVA sur la même opération, il y aura une double imposition à tort.

Ne restez pas seul avec vos problématiques TVA

Que ce soit pour vous aider ponctuellement via une hotline TVA ou une note réglementaire, pour assurer la gestion de vos guichets uniques TVA OSS/IOSS ou pour assurer votre représentation fiscale TVA en Europe, nos experts sont prêts à vous accompagner: contactez-nous!

Pour toutes questions relatives à l’importation suite au Brexit, retrouvez notre article sur le sujet: Brexit & e-commerce: comment importer depuis l’Angleterre et la Grande-Bretagne.