Comment sont taxés les charters réalisés au départ d’un ou plusieurs Etats membres de l’Union européenne? Quelles sont les règles TVA applicables aux charters? Quand faut-il nommer un représentant ou un mandataire fiscal ?

Le résumé de l’expert

Les charters de moins de 90 jours au départ d’un Etat-membre de l’Union européenne sont imposés à la TVA au lieu de mise à disposition du yacht, à la date de début du contrat, que les passagers soient à bord ou non.

Certains Etats-membres ont opté, comme l’autorise la directive TVA européenne, pour ne pas taxer la partie du loyer (charter fees) correspondant au segment de la navigation réalisé hors des eaux communautaires. C’est notamment le cas de la France et de l’Italie. Les modes de calcul de la base d’imposition, et donc la partie non imposable des loyers, diffèrent alors selon les pays. Afin de bénéficier de ces dispositions, les yachts doivent fournir des éléments de preuve variables selon les réglementations nationales (livres de bord, tracé AIS, etc.)

Les charters de moins de 90 jours au départ d’un pays tiers et qui empruntent, durant leur itinéraire, les eaux territoriales de certains Etats-membres de l’Union européenne sont imposés à la TVA pour la partie du trajet située dans les eaux communautaires des pays exerçant cette option.

Les modalités de calcul et de preuve varient également d’un Etat à l’autre.

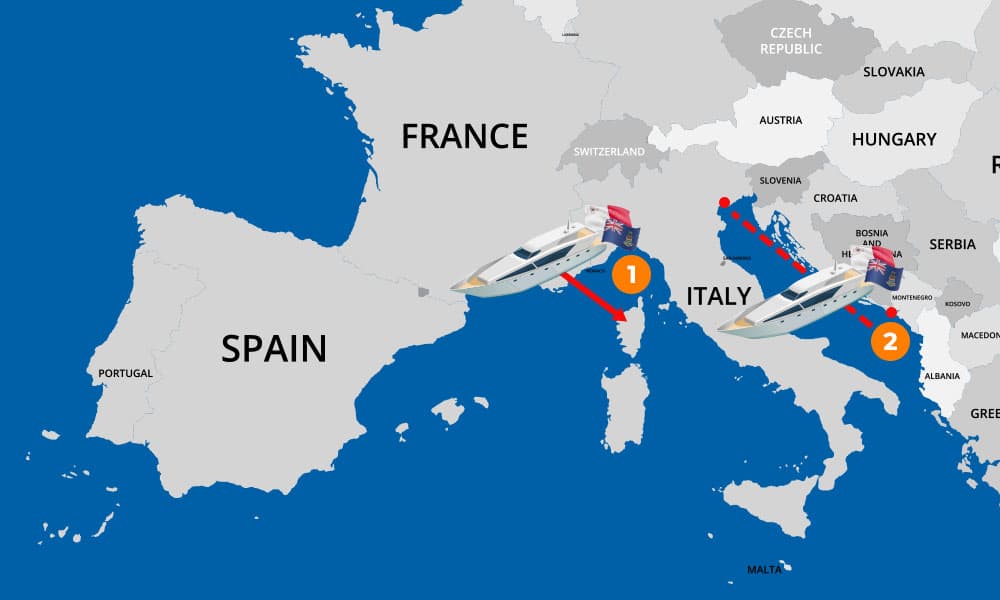

Exemples de charters en mediterranée

Charters au départ d’un pays de l’Union européenne (France) empruntant les eaux internationales

Vous êtes une compagnie armatrice basée à Malte. Vous organisez des charters au départ de France. Un de vos locataires prévoit une escale en Corse. Cet itinéraire emprunte les eaux internationales (plus de 12 miles nautiques).Ce charter est imposable à la TVA en France. La France ayant opté pour ne pas taxer la partie du charter situé en dehors des eaux communautaires, vous pourrez réduire votre facture TVA à condition de fournir certaines preuves.

- Jusqu’au 31 octobre 2020, les loyers étaient imposables en proportion de l’utilisation du bateau dans les eaux territoriales communautaires. Lorsque cette part était difficilement déterminable, le loueur de navires pouvait appliquer une réfaction forfaitaire de 50% sur le montant total des loyers, et ce, quelle que soit la nature du navire concerné.

- Depuis le 1er novembre 2020, les loyers sont en principe intégralement imposables en France. Toutefois, la part des loyers correspondant à la proportion de la durée d’utilisation ou d’exploitation effective du bateau en dehors des eaux territoriales de l’Union Européenne est exonérée de TVA en vertu de l’article 59 bis de la directive 2006/112/CE du Conseil du 28 novembre 2006 relative au système commun de taxe sur la valeur ajoutée. L’évaluation de la part des loyers exonérée est effectuée par le redevable sous sa responsabilité et sous réserve du droit de contrôle du service. Le redevable peut corroborer l’évaluation par tout moyen.

Vous avez besoin d’un représentant fiscal pour vous identifier à la TVA et effectuer vos déclarations de TVA en France avec les justificatifs associés.

![]()

Charters au départ d’un pays hors Union européenne (Monténégro) empruntant les eaux communautaires (Italie)

Compagnie armatrice basée à Malte, vous organisez un charter au départ du Monténégro. Un de vos locataires prévoit de naviguer dans les eaux italiennes.

L’Italie ayant opté pour taxer la partie du charter situé en Italie (sur la base du temps passé dans les eaux italiennes), vous devrez payer la TVA italienne sur cette partie du charter.

Vous avez besoin d’un représentant fiscal pour vous identifier à la TVA et effectuer vos déclarations de TVA en Italie avec les justificatifs associés.

Ces exemples sont destinés à expliciter les mécanismes TVA et à vous expliquer vos obligations. Il convient de confirmer ces règles pour vos flux particuliers selon la loi, la doctrine et la pratique de chaque Etat-membre de l’Union européenne. Contactez-nous !

Pourquoi faire appel à un

représentant fiscal ?

Un mandataire ou un représentant fiscal pourra prendre en charge votre identification TVA et vous aider à remplir vos obligations dans chacun des Etats de départ de vos charters.

Références réglementaires européennes

1. Le lieu des prestations de location de courte durée d’un moyen de transport est l’endroit où le moyen de transport est effectivement mis à la disposition du preneur.

2. Le lieu des prestations de services de location, autre que la location de courte durée, d’un moyen de transport fournies à une personne non assujettie est l’endroit où cette personne est établie ou a son domicile ou sa résidence habituelle.

Toutefois, le lieu des prestations de services de location d’un bateau de plaisance, à l’exception de la location de courte durée, à une personne non assujettie est l’endroit où le bateau de plaisance est effectivement mis à la disposition du preneur, lorsque le service est effectivement fourni par le prestataire à partir du siège de son activité économique ou d’un établissement stable qui y est situé.

3. Aux fins des paragraphes 1 et 2, on entend par «courte durée» la possession ou l’utilisation continue du moyen de transport pendant une période ne dépassant pas trente jours, et, dans le cas d’un moyen de transport maritime, pendant une période ne dépassant pas quatre-vingt- dix jours.

Source: Article 56 de la Directive 2006/112/CE

Pour éviter les cas de double imposition, de non-imposition ou de distorsion de concurrence, les États membres peuvent, en ce qui concerne les services dont le lieu des prestations est régi par les articles 44, 45, 56 et 59, considérer:

a) le lieu des prestations de ces services ou de certains d’entre eux, qui est situé sur leur territoire, comme s’il était situé en dehors de la Communauté, si l’utilisation ou l’exploitation effectives des services s’effectuent en dehors de la Communauté;

b) le lieu des prestations de ces services ou de certains d’entre eux, qui est situé en dehors de la Communauté, comme s’il était situé sur leur territoire, si l’utilisation ou l’exploitation effectives des services s’effectuent sur leur territoire.

Toutefois, le présent article ne s’applique pas aux services fournis par voie électronique lorsque ces services sont fournis à des personnes non assujetties établies hors de la Communauté.

Source : Article 59 bis de la Directive 2006/112/CE

« 1. Les États membres prennent les mesures nécessaires pour que soient identifiées par un numéro individuel les personnes suivantes:

a) tout assujetti, à l’exception de ceux visés à l’article 9, paragraphe 2, qui effectue sur leur territoire respectif des livraisons de biens ou des prestations de services lui ouvrant droit à déduction, autres que des livraisons de biens ou des prestations de services pour lesquelles la TVA est due uniquement par le preneur ou le destinataire conformément aux articles 194 à 197 et à l’article 199;

b) tout assujetti, ou personne morale non assujettie, qui effectue des acquisitions intracommunautaires de biens soumises à la TVA conformément à l’article 2, paragraphe 1, point b), ou qui a exercé l’option prévue à l’article 3, paragraphe 3, de soumettre à la TVA ses acquisitions intracommunautaires;

c) tout assujetti qui effectue sur leur territoire respectif des acquisitions intracommunautaires de biens pour les besoins de ses opérations qui relèvent des activités visées à l’article 9, paragraphe 1, deuxième alinéa, et qu’il effectue en dehors de ce territoire;

d) tout assujetti qui reçoit, sur leur territoire respectif, des prestations de services pour lesquelles il est redevable de la TVA en vertu de l’article 196;

e) tout assujetti qui est établi sur leur territoire respectif et qui effectue, sur le territoire d’un autre État membre, des prestations de services pour lesquelles seul le preneur est redevable de la TVA en vertu de l’article 196.

2. Les États membres peuvent ne pas identifier certains assujettis qui effectuent des opérations à titre occasionnel telles que prévues à l’article 12.

Source – Article 214 de la Directive 2006/112/CE

Une solution simple, fiable et efficace pour toutes vos obligations TVA dans tous les pays de l’Union européenne et certains pays tiers.

Contactez

un expert

Easytax International vous assiste et s’occupe de toutes vos opérations TVA et douane dans le secteur complexe du yachting.

Pour tous les pays de l’Union Européenne et certains pays tiers.

Pour toutes vos obligations TVA, EMEBI, DES, Intrastat, ESL, et vos demandes de récupération de TVA.